|

|

|

|

12月9日,伊利股份非公开发行情况报告书的发布,公告显示,本次发行最终获配发行对象共计22名,发行价格为37.89元/股,发行股票数量为317,953,285股,募集资金总额约为120.47亿元。认购倍数达3.4倍。

从竞价名单看,伊利此次定增可谓是吸引了全球资本的目光。全球53家重量级机构及个人投资者重金抢筹。仅在最后竞价成功的22名发行对象中,就囊括了保险、个人、公募、私募、外资、证券等各种类型的投资者,且参与者既有老股东,也有新股东。

此外,伊利股份定增尤为引人注意的是其发行价格。此次定增发行价格为37.89元/股,与询价日收盘价相比,折让5.46%。

分析人士指出,乳制品仍是具备增长潜力的赛道。在消费升级与居民对健康的重视度不断提高的背景下,乳品有望进入量价齐升阶段,龙头企业凭借强大的竞争力有望实现更高质量的发展。

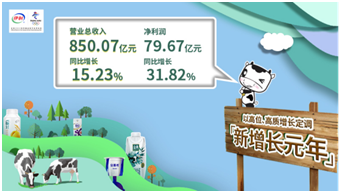

伊利股份最新的财报数据显示:公司2021年前三季度实现营业总收入850.07亿元,同比增15.23%;净利79.67亿元,同比增31.82%,

公告显示,本次定增所募资金将主要用于高品质液态奶、奶粉业务等高附加值品类的布局和产能扩展,并加码数字化。

从伊利发展历史看,每次定增都是公司发展的关键节点。

伊利上一次定增是在2013年,此后8年间,公司实现了跨越式发展:2013年至2020年,伊利股份营业收入翻番,从477.8亿元增至968.9亿元;归母净利润也实现翻倍增长,从31.87亿元增至70.78亿;市值增长超4倍,从2013年1月31日的479.31亿元,上涨到2021年12月9日的2518.63亿元。

近年来让全球乳业瞩目的“伊利速度”背后,恰逢其时的资金支持功不可没。随着伊利近年来业务规模快速增长及全球化布局加速,对流动资金的需求也有所增加。通过定增,可以助力企业从容应对,且能优化财务结构,有助于净利润端的改善。

有参与此次定增的投资者表示,除了对公司发展前景的看好,伊利一直以来给予股东的高回报,也是其积极参与伊利定增的一个重要因素。数据显示,上市以来,伊利股份累计分红21次,累计现金分红304亿元。

值得注意的是,在伊利集团近日举行的领导力峰会上,董事长潘刚提出了要实现“全面价值领先”的目标,其中“股东价值领先”作为一个重要维度被提及。

来源:新华网✎

新民报系成员|客户端|官方微博|微信矩阵|新民网|广告刊例|战略合作伙伴

北大方正|上海音乐厅|中卫普信|东方讲坛|今日头条|钱报网|中国网信网|中国禁毒网|人民日报中央厨房

增值电信业务经营许可证(ICP):沪B2-20110022号|互联网新闻信息服务许可证:31120170003|信息网络传播视听节目许可证:0909381

广电节目制作经营许可证:(沪)字第536号|违法与不良信息举报电话15900430043|跟帖评论自律管理承诺书

|沪公网安备 31010602000044号|沪公网安备 31010602000590号|沪公网安备 31010602000579号

|沪公网安备 31010602000044号|沪公网安备 31010602000590号|沪公网安备 31010602000579号

新民晚报官方网站 xinmin.cn ©2021 All rights reserved